上海机场从2019年8月的最高点88.11元到近期的低点36.6元,跌幅达到58.46%。近段时间,股价涨至53.71元,涨幅达到46.75%。在回答这个问题之前,我们不妨先来看看上海机场过去十年到底

正文摘要:

上海机场从2019年8月的最高点88.11元到近期的低点36.6元,跌幅达到58.46%。近段时间,股价涨至53.71元,涨幅达到46.75%。在回答这个问题之前,我们不妨先来看看上海机场过去十年到底涨了多少倍,分红拿了多少钱,送转了多少股票。将上海机场从2011年上市开始的所有送转派息数据,以及股价整理了成如下的一个Excel表格。假设我在2011年1月1日按照开盘价12.41元(不复权)买入1000股上海机场股票,如果历年分红不做复投,一直持有到2022年1月1日开盘价46.4元(不复权),我们来看看这10年收益率变化情况,并且可以看看究竟这10年我们拿了多少分红?上海地铁客流跌幅究竟是怎么一回事,跟随小编一起看看吧。

净值大跌、赎回加剧 银行理财子喊话安抚 推“摊余成本法”产品

经济观察网 记者 汪青 受债市波动影响,银行理财产品净值大幅回撤,投资者赎回加剧。

除喊话安抚投资者这类常规操作外,部分银行理财子公司甚至通过推出以“摊余成本法”为估值的理财产品,应对恐慌情绪下的赎回压力。

下跌加剧

“近段时间债券市场的大幅波动,导致银行理财产品净值出现不同程度的下跌。对于来网点咨询的投资者,我们都会和他们说清楚目前理财产品的投资情况。也会建议那些没有办法承受理财产品出现亏损的投资者,可以暂时不考虑这类产品,转而选择无风险的定期存款、大额存单或者合适的保险产品。”上海地区一家股份制银行理财经理李勋12月16日在接受记者采访时表示。

11月以来,在防疫政策、地产政策和资金利率等多重因素的影响下,债券市场出现大幅回调,继而引发银行理财产品赎回和债券抛售,债券资产价格快速下跌,导致银行理财产品的净值出现较大波动。据普益标准统计,12月7日处于存续期的银行公募理财产品中已经有超过4000只破净。

在社交平台上,有投资者晒出所持“西安银行安心双周盈”七日年化收益回撤达到—25.44%。

“亏麻了,现在只想着可以快点赎回”“活久见,买银行理财产品比买股票还刺激”“还有半个月就到期,可千万别亏本金,挺住!”有不少投资者在网上吐槽所持有的银行理财产品。

在银行理财产品净值大幅波动的情况下,已有不少投资者选择赎回。根据普益标准数据显示,全市场理财产品存量规模由10月末的31.84万亿元,降至11月末的30.9万亿元,到12月9日,存量规模再次下降至30.72万亿元。

与此同时,银行理财子不得不加快抛售流动性较好的资产,导致债市进一步下跌,从而触发“产品净值下跌—客户赎回—被动出售债券—加剧下跌—加剧赎回”的负反馈机制,理财产品净值跌幅随之进一步加大。

值得一提的是,引起银行理财产品净值波动的另一原因则在于,估值方法在资管新规后有所不同。

资管新规落地实施前,银行理财产品对债券估值大多采用摊余成本法,可以在剩余期限内把风险和收益平均分摊到每一天,使得净值看起来相对比较平滑。而在资管新规落地后,大部分产品必须采用市值法进行估值,净值需及时、真实地反映市场波动带来的影响。

根据监管要求,除严格按照现行监管规定使用摊余成本计量外,理财产品(除现金管理产品)自2021年9月1日之后新增的直接和间接投资的资产,均应优先使用市值法进行公允价值计量,暂不允许对除未上市企业股权外的资产采用成本法估值。

“虽然投资者可以比较直观、准确地了解到所投产品的风险收益水平和运作情况,但是采用市值法后产品的净值曲线波动就会变得比较大,很多投资者一时间还是很难接受这种变化。”李勋表示。

而在银行理财净值大幅回撤,赎回加剧的情况下,有部分理财子公司开始推出以“摊余成本法”为估值的产品。比如在12月15日兴银理财就上线了一款采用“摊余成本法”进估值的“日日新1号C”产品,起投0.01元起,主要投资于银行存款、同业存单等。

近期华夏理财也发行了采用摊余成本法估值的“华夏理财固收纯债封闭式12号453天”产品,其业绩基准为3.60%-4.00%,期限453天,100%投资固收类资产。

“目前部分银行推出了以’摊余成本法’作为估值的产品,基本上都是为了应对投资者恐慌情绪下的赎回,随着市场逐渐回稳,预计其他理财子跟进的可能性比较小。”李勋说。

理财子喊话安抚投资者

此外,银行和理财子也在不断加强与投资者的沟通,通过致信等形式公开喊话安抚投资者情绪。

“一般在接到理财产品投资者的投诉电话时,都会主动说明近期净值出现大幅波动的原因,争取投资者的理解。净值短期回撤并不等于投资的实际亏损,一般只要继续持有份额,净值未来大概率都会涨回来。比如在今年上半年,银行理财产品净值也曾出现大幅回撤,后续也慢慢回调。”李勋表示,目前银行理财产品主要配置利率债、同业存单和中高级别信用债等资产,信用风险相对较低,净值的下跌不等同于资产质量的下降。

西安银行近期发布的《致理财投资者的一封信》中表示,11月份以来,伴随着疫情防控政策的不断优化和地产宽松政策的出台,引发和加剧了债券市场的价格调整,债券市场资产异常出现了踩踏和过渡反应。在经历次轮调整后,债券的性价比凸显,具备较高的配置价值。

招银理财亦表示,从市场博弈角度而言,债券的配置性价比已比上月初显著改善。央行近期一直对资金面保持呵护度,配置型资金如银行自营、险资的加速入场,将逐步发挥债券市场“稳定器”的作用,利于市场买卖双方的力量回归平衡。

据李勋理解到,目前还有部分合资系和城商行系理财子公司,通过采用自营资金购买旗下理财产品,缓解投资者恐慌情绪。

实际上,在今年3月份受资本市场剧烈波动导致银行理财产品大幅回撤时,包括招银理财、南银理财、光大理财等在内的多家理财子公司就曾出手自购旗下理财产品。

对于投资者担心手中的理财产品净值会持续回调,李勋则认为,银行理财产品在设计初为了保护投资者的权益,所以投资方向一般都是高等级信用债,也就是较低风险的债券资产。投资主要还是要看长期趋势,如果拉长周期看,债市始终处于上下波动的状态,长期还是处于上行的趋势。

(应受访者要求,李勋为化名)

跌幅58.46%,上海机场您怎么看?

上海机场从2019年8月的最高点88.11元到近期的低点36.6元,跌幅达到58.46%。近段时间,股价涨至53.71元,涨幅达到46.75%。那么我们现在是应该建仓还是继续等待?它是否是一个合适的长期投资标的呢?

在回答这个问题之前,我们不妨先来看看上海机场过去十年到底涨了多少倍,分红拿了多少钱,送转了多少股票。对于每一只我们关注的股票,我们只有更清晰的了解它的过去,才能更好的把握它的将来。

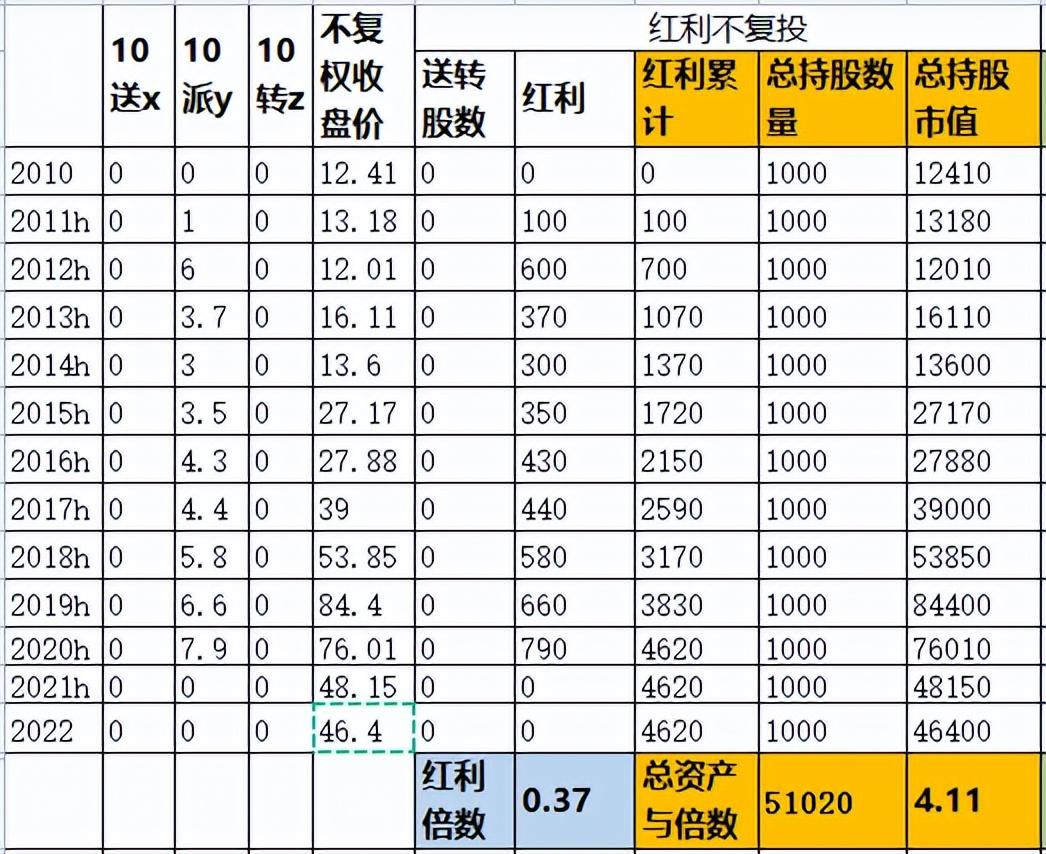

将上海机场从2011年上市开始的所有送转派息数据,以及股价(不复权价格)整理了成如下的一个Excel表格。

假设我在2011年1月1日按照开盘价12.41元(不复权)买入1000股上海机场股票(也即期初持股总市值12410 元),如果历年分红不做复投,一直持有到2022年1月1日开盘价46.4元(不复权),我们来看看这10年收益率变化情况,并且可以看看究竟这10年我们拿了多少分红?

从上表可以看出,由于上海机场没有任何送转增,并且红利没有复投,那么我们可以知道:

到2021年底我拥有1000 股上海机场股票不变,持仓总市值为46400 元累计的红利为4620 元,也就是我们靠红利收回了投资的4620 /12410 =37%。期末总资产为持仓市值与累计分红之和51020 元,是期初资产12410 元的4.11倍,平均年化收益率15.19%。

我们再来看看如果10年中我们将所有的红利进行复投,其中股票交易手续费按0.5%计算,红利按分红当日收盘价无脑买入,情况会如何?

上表中我们一直持有上海机场并将历次分红复投,我们可以看出:

到2021年底我将拥有1183 股上海机场股票,持股数目是期初持股数目1000股的1.18倍;累计分红5148 元(当然这些分得的红利已经全部买入股票了);最终总资产即为持仓总市值54897 元。期末资产为期初资产12410 元的4.42 倍,年化收益大约为16.03%。

我们用下面的表格更加直观的对比一下复投与不复投的区别:

不复投复投期初股数10001000期初总资产1241012410分红46205148期末股数10001183期末总资产5102054897资产翻至倍数4.114.42年化增长15.19%16.03%红利/成本0.370.41

从上表可以看出,如果红利不复投,过去10年的上海机场的分红虽然为投资者收回了成本的37%,最终持仓市值增长至期初的4.11倍,可谓十分优秀。

以上是我们对上海机场过去十年的表现的一个深度拆解,那么,关于上海机场的未来您怎么看呢?欢迎大家在评论区谈谈您的看法。

最后总结一下,投资怎么选择,您需要综合考虑风险和收益,并进行权衡,想清楚两个最重要的问题:

我投资的公司十年后还能存在吗?我投资的公司今后十年的利润还能保持与之前十年相似或者更高的增速吗?

当想清楚了以上这两个问题后,现在市场的低迷,优质公司股票价格的持续下跌就是在给您送钱,您需要做的就是做好仓位管理,分段在低位不断收集优质公司的股票,长期持有,为未来二十年后可以更加自由的看看这个世界做好准备。慢即是快,只要我们用好人人都拥有的“时间”这个利器,想明白复利的效应,我们就一定能轻松面对每一次下跌。祝每一位朋友都能享受这种慢慢变富的过程。

欢迎点赞、收藏、评论、关注、转发一起交流探讨。感谢关注与转发,关于上海机场到底是应该建仓还是继续等待,抑或有更好的选择标的,欢迎大家在评论区说出您的看法。如果您有其它想要拆解的股票标的也欢迎在留言区留下您的建议。

本文内容不构成任何投资建议,仅供学习参考,不具任何指导作用。投资有风险,交易需谨慎!

婚姻学堂

婚姻学堂